Stell dir vor, du hast dein Traumhaus geplant, den Kredit abgesegnet, den Bauvertrag unterschrieben - und dann: Die Kosten steigen. Nicht um ein paar Hundert Euro, sondern um zehn, fünfzehn, manchmal mehr als zwanzig Prozent. Das passiert heute in Deutschland nicht mehr selten. Seit 2020 sind die Baukosten um fast 30 Prozent nach oben geschnellt. Stahl, Holz, Dämmstoffe, Elektroinstallationen - fast alles ist teurer geworden. Und plötzlich reicht dein Kredit nicht mehr. Dann kommt die Nachfinanzierung. Aber was bedeutet das wirklich für dich? Und warum ist sie oft teurer, als du denkst?

Was ist eine Nachfinanzierung - und warum ist sie so teuer?

Eine Nachfinanzierung ist ein zusätzlicher Kredit, den du aufnimmst, weil dein ursprünglicher Baufinanzierungsvertrag nicht mehr ausreicht. Das kann passieren, wenn du dich für teurere Fenster entscheidest, eine Bodenheizung nachträglich einbauen lässt oder unvorhergesehene Probleme wie feuchte Baugrube oder veränderte Baugenehmigungen die Kosten in die Höhe treiben. Laut aktuellen Daten müssen mittlerweile rund 30 Prozent aller Bauherren eine Nachfinanzierung in Anspruch nehmen.

Doch hier liegt das Problem: Der Zins, den du für diesen Zusatzkredit bekommst, ist fast immer deutlich höher als der, den du für dein Erstdarlehen gezahlt hast. Während du bei der Erstfinanzierung vielleicht 2,9 Prozent Zinsen hattest, bekommst du für die Nachfinanzierung oft zwischen 5,5 und 7 Prozent. Warum? Weil die Bank das Risiko höher einschätzt. Dein neuer Kredit wird nachrangig ins Grundbuch eingetragen. Das heißt: Wenn du irgendwann zahlungsunfähig wirst und die Immobilie versteigert werden muss, zahlt die Bank, die den ersten Kredit gegeben hat, zuerst ihren Anteil zurück. Die Nachfinanzierungsbank kommt erst danach - und das macht sie vorsichtig. Sie kompensiert das Risiko mit höheren Zinsen.

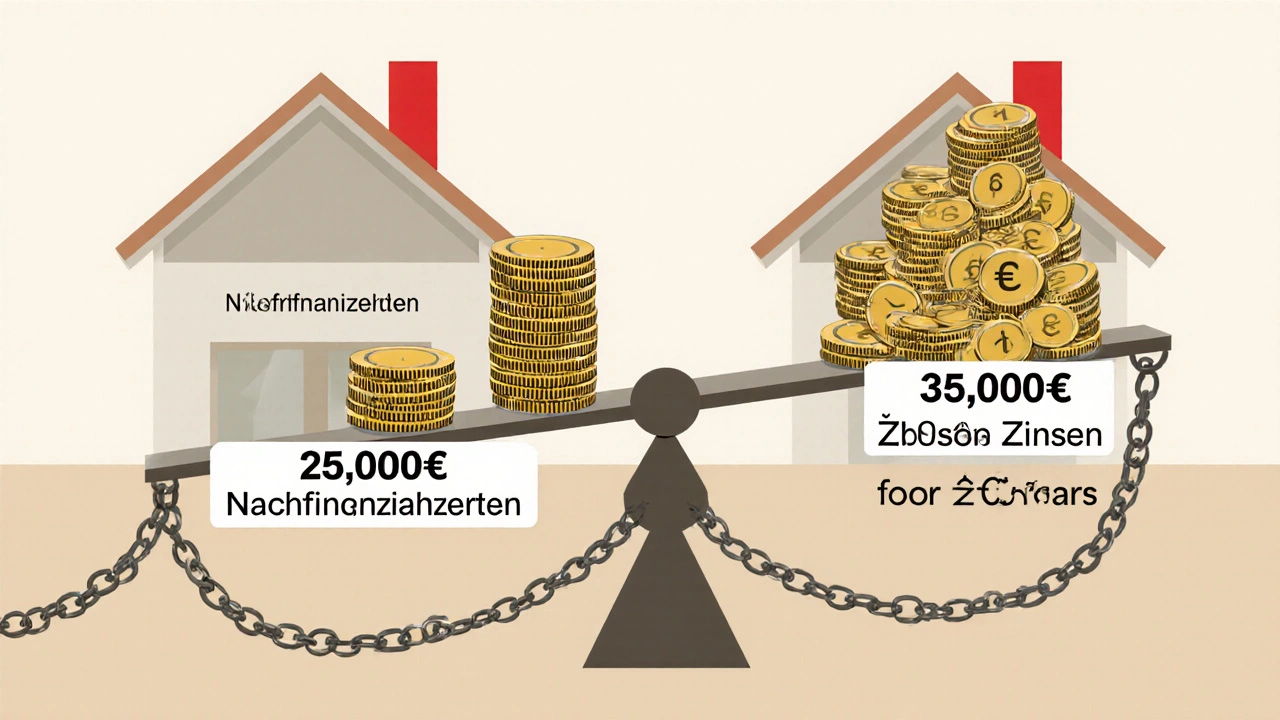

Ein konkretes Beispiel: Du hast 280.000 Euro geborgt, mit 2,9 Prozent Zinsen, 3 Prozent Tilgung - das macht monatlich 1.550 Euro. Jetzt brauchst du 25.000 Euro mehr. Die Bank bietet dir 5,5 Prozent Zinsen über fünf Jahre. Deine neue monatliche Rate steigt auf 2.030 Euro. Das ist ein Anstieg von fast 31 Prozent - obwohl du nur 8,9 Prozent mehr Geld brauchst. Du zahlst also fast ein Drittel mehr pro Monat, nur weil du ein kleines Stück mehr finanzieren musst.

Wie funktioniert eine Nachfinanzierung - und was brauchst du dafür?

Nachfinanzierungen sind kein einfacher Klick im Online-Banking. Sie laufen wie eine neue Baufinanzierung ab - nur mit einem wichtigen Unterschied: Du hast schon eine Immobilie, aber auch schon eine bestehende Belastung. Die Bank prüft deine aktuelle Kreditwürdigkeit neu. Das bedeutet: Du brauchst wieder Gehaltsnachweise, einen aktuellen Kontoauszug, die Unterlagen über die Kostensteigerung - also veränderte Bauverträge, Rechnungen, Gutachten - und eine aktuelle Immobilienbewertung. Das dauert in der Regel vier bis sechs Wochen. Und während du wartest, läuft die Baustelle weiter. Wenn du nicht rechtzeitig das Geld hast, bleibt sie stehen. Das kostet Zeit, Geld und Nerven.

Die Bank will auch wissen: Kannst du dir diese höhere Rate wirklich leisten? Die meisten Bauherren unterschätzen, wie sich eine Nachfinanzierung auf ihre gesamte Haushaltskasse auswirkt. Viele zahlen noch immer Miete, während sie bereits die Baufinanzierungsrate tragen. Das ist eine Doppelbelastung, die viele nicht einkalkulieren. Und wenn du später noch einen Kredit für die Einrichtung brauchst? Dann wird es eng. Die Bank prüft nicht nur dein Einkommen, sondern auch deine gesamte Schuldenlast. Ein kleiner Nachfinanzierungsbedarf kann dir später den Weg zu anderen Krediten versperren.

Die drei gängigsten Wege - und was sie wirklich kosten

Nicht jede Nachfinanzierung ist gleich. Es gibt mindestens drei Wege, und jeder hat seine Vor- und Nachteile.

- Aufstockung des bestehenden Kredits: Du bleibst bei derselben Bank. Die erhöht einfach die Kreditsumme und passt die Raten an. Der Vorteil: Du hast nur eine Rate, keine zwei. Der Nachteil: Die Bank setzt oft einen Zinsaufschlag von 0,5 bis 1,0 Prozentpunkte an. Das ist günstiger als ein neuer Kredit, aber immer noch teurer als dein Erstzins. Außerdem muss die gesamte Finanzierung neu bewertet werden - was Zeit und Kosten mit sich bringt.

- Separat-Kredit bei derselben Bank: Du nimmst einen zweiten Kredit auf, neben dem ersten. Die Bank gibt dir einen neuen Vertrag, mit neuen Zinsen, neuen Laufzeiten, neuen Gebühren. Hier liegt der Zinsaufschlag oft bei 2 bis 3 Prozentpunkten. Du hast jetzt zwei Raten zu zahlen - das macht die Haushaltsplanung komplizierter. Und wenn du später die Immobilie verkaufen willst, musst du beide Kredite ablösen. Das kann den Verkauf verzögern.

- Kredit bei einer anderen Bank: Du gehst zu einem neuen Geldgeber. Der bietet dir vielleicht einen günstigeren Zins - aber nur, wenn du ihn überzeugst. Die meisten Banken verlangen für Nachfinanzierungen von Dritten Zinssätze von bis zu 7 Prozent. Hinzu kommen Grundbuchkosten: etwa 1,2 Prozent der Nachfinanzierungssumme. Bei 25.000 Euro sind das 300 Euro extra - und das nur für die Eintragung. Das macht die ganze Sache teurer, als sie auf den ersten Blick erscheint.

Ein Bauherr aus Graz berichtete im Herbst 2023, dass ihm seine alte Bank für 18.500 Euro Nachfinanzierung 6,2 Prozent Zinsen bot - sein Erstdarlehen hatte nur 2,7 Prozent. Das ist kein Einzelfall. Es ist die Regel.

Was ist besser als eine Nachfinanzierung?

Es gibt Wege, eine Nachfinanzierung zu vermeiden - wenn du früh genug handelst.

- Finanzieller Puffer von 3 bis 5 Prozent: Das ist der einfachste und billigste Trick. Beim ersten Kreditvertrag solltest du immer mindestens drei, besser fünf Prozent der geplanten Bausumme als Reserve einplanen. Das sind bei 300.000 Euro 9.000 bis 15.000 Euro. Du brauchst sie vielleicht nicht - aber wenn du sie brauchst, kostet sie nichts extra. Sie liegt einfach auf dem Konto und wird nicht verbraucht. Die meisten Experten, von Capital bis Verivox, empfehlen das.

- Reserveoption bei der Bank: Einige Banken bieten heute an, von Anfang an eine höhere Kreditsumme zu vereinbaren - die du nur abrufst, wenn du sie brauchst. Du zahlst Zinsen nur auf den tatsächlich genutzten Betrag. Und der Zinsaufschlag ist oft nur 0,3 bis 1,0 Prozentpunkte - statt 2,5 oder mehr. Ein Bauherr aus Salzburg hat so 15.000 Euro Reserve eingeplant. Als die Kosten stiegen, hat er die Summe abgerufen - und musste nur 0,3 Prozentpunkte mehr Zinsen zahlen. Keine neuen Verträge, keine neuen Gebühren, kein Stress.

- Nachrangfinanzierung: Einige Banken, wie KVB Finanz, bieten spezielle Nachrangkredite an. Diese sind oft günstiger als klassische Nachfinanzierungen, weil sie mit anderen Sicherheiten abgesichert sind - etwa mit einem Bürgen oder einer Lebensversicherung. Sie sind nicht für jeden geeignet, aber für die, die keine weitere Hypothek auf das Grundbuch legen wollen, eine echte Alternative.

Die Schwaebisch Hall Bank hat im September 2023 sogar eine „Kostensteigerungsgarantie“ eingeführt: Bis zu 10 Prozent Nachfinanzierung zu den ursprünglichen Konditionen - wenn du bei ihr gebaut hast. Das ist noch selten, aber ein Zeichen der Zeit.

Was du jetzt tun kannst - und was du vermeiden solltest

Wenn du gerade baust oder bald beginnst, ist die Zeit jetzt, um zu handeln.

- Prüfe deine Finanzierung: Wie viel Reserve hast du eingeplant? Wenn weniger als 3 Prozent, dann ist es Zeit, mit deiner Bank zu sprechen. Vielleicht kannst du noch nachträglich eine Reserveoption einbauen.

- Vermeide spontane Änderungen: Wenn du dir jetzt noch ein neues Badezimmer oder eine teurere Küche wünschst - überlege es dir zweimal. Jede Änderung kostet Geld. Und du zahlst dafür nicht nur den Preis, sondern auch die Zinsen auf den ganzen Kredit.

- Verlange eine detaillierte Kostenübersicht: Wenn dein Baumeister oder Architekt neue Kosten aufzeigt, frage nach: Wo genau ist das Geld hingegangen? Ist es notwendig? Gibt es eine günstigere Alternative? Viele Kostensteigerungen sind nur „Schönheitskorrekturen“ - und die kannst du oft verschieben.

- Warte nicht bis zur letzten Minute: Nachfinanzierungen brauchen Zeit. Wenn du erst im dritten Bauabschnitt merkst, dass du Geld brauchst, ist es oft zu spät. Plane mindestens drei Monate Vorlauf ein.

- Vermeide den Kredit bei der zweiten Bank: Es klingt verlockend, einen günstigeren Zins zu finden - aber die zusätzlichen Gebühren, die komplizierten Verträge und die höhere Zinslast machen es oft teurer. Bleibe, wenn möglich, bei deiner ersten Bank.

Die meisten Bauherren, die eine Nachfinanzierung brauchen, haben ein einfaches Problem: Sie haben nicht genug Puffer gebaut. Nicht weil sie dumm waren - sondern weil sie dachten, die Preise bleiben stabil. Das war 2020 vielleicht noch so. Heute ist es eine Illusion.

Wie sieht die Zukunft aus?

Die Nachfrage nach flexiblen Finanzierungen steigt. Banken reagieren. Einige testen Modelle, bei denen du für eine kleine Gebühr - etwa 0,5 Prozent der Darlehenssumme - eine Nachfinanzierungsoption von bis zu 7 Prozent der ursprünglichen Summe zu nur 1,0 Prozentpunkten Zinsaufschlag sichern kannst. Das ist ein großer Schritt. Aber es ist noch nicht Standard.

Experten wie Prof. Dr. Christian A. Lennartz prognostizieren, dass bis 2025 die Nachfrage nach solchen flexiblen Lösungen jährlich um 15 Prozent steigen wird. Denn die Baukosten bleiben volatil. Stahl, Holz, Energie - alles ist an den globalen Märkten gekoppelt. Ein Krieg, eine Lieferkette, eine Inflation - und schon sind die Preise wieder nach oben.

Die große Gefahr? Dass viele Bauherren die langfristigen Folgen unterschätzen. Eine Nachfinanzierung von 20.000 Euro mit 6 Prozent Zinsen über 20 Jahre kostet dich nicht nur 20.000 Euro. Sie kostet dich fast 35.000 Euro an Zinsen. Das ist mehr als das Doppelte. Und das Geld, das du jetzt an Zinsen zahlst, kannst du später nicht mehr für die Kinder, die Rente oder die Reparatur der Heizung verwenden.

Die richtige Frage ist nicht: „Wie bekomme ich das Geld?“ Sondern: „Wie vermeide ich, dass ich es brauche?“

Wann ist eine Nachfinanzierung unvermeidbar?

Eine Nachfinanzierung ist unvermeidbar, wenn die tatsächlichen Baukosten deutlich über dem ursprünglich geplanten Budget liegen und keine Reserve eingeplant wurde. Das passiert oft bei unvorhergesehenen technischen Problemen - wie feuchte Baugrube, veränderte Bodenverhältnisse oder neue Vorschriften - oder wenn der Bauherr nachträglich teurere Materialien oder Ausstattung wählt. Auch Lieferengpässe, die die Bauzeit verlängern und zusätzliche Kosten verursachen, führen häufig zur Nachfinanzierung. Wenn du keine finanzielle Pufferreserve hast und keine Reserveoption vereinbart hast, bleibt dir oft keine andere Wahl.

Kann ich eine Nachfinanzierung ablehnen, wenn die Zinsen zu hoch sind?

Ja, du kannst eine Nachfinanzierung ablehnen - aber das hat Konsequenzen. Wenn du das Geld nicht aufbringst, kann der Bau gestoppt werden. Der Bauvertrag könnte verletzt werden, und du riskierst Strafen oder sogar den Verlust der Anzahlung. Du kannst versuchen, den Architekten oder Baumeister um Kostensenkungen bitten - etwa durch einfachere Materialien oder verschiebbare Extras. Manchmal ist es besser, das Projekt zu verkleinern, als eine teure Nachfinanzierung aufzunehmen. Wenn du keine andere Möglichkeit siehst, lohnt es sich, andere Banken zu kontaktieren - aber oft ist der Unterschied geringer, als man denkt.

Wie hoch sind die versteckten Kosten bei einer Nachfinanzierung?

Neben den hohen Zinsen gibt es mehrere versteckte Kosten: Grundbuchgebühren (ca. 1,2 Prozent der Nachfinanzierungssumme), Notarkosten für den neuen Vertrag, mögliche Gutachterkosten für die neue Immobilienbewertung, und oft auch Bearbeitungsgebühren der Bank. Bei einer Nachfinanzierung von 25.000 Euro kommen so leicht 500 bis 700 Euro extra hinzu - und das, obwohl du nur Geld brauchst, das du schon einmal für den Bau geplant hattest. Diese Kosten werden oft erst im letzten Moment sichtbar - und überraschen viele Bauherren.

Was passiert, wenn ich die Nachfinanzierung nicht zurückzahlen kann?

Wenn du die Raten nicht mehr zahlen kannst, riskierst du die Zwangsvollstreckung - also die Versteigerung deiner Immobilie. Die erste Bank, die den Hauptkredit gegeben hat, wird zuerst bedient. Die Nachfinanzierungsbank bekommt nur, was übrig bleibt. Das bedeutet: Sie hat ein hohes Risiko - und deshalb die hohen Zinsen. Aber für dich bedeutet das: Du verlierst dein Zuhause, und trotzdem bleibst du mit der Schuldenlast zurück, wenn der Verkaufspreis nicht ausreicht. Eine Nachfinanzierung erhöht also nicht nur deine monatliche Belastung - sie erhöht auch dein Risiko, alles zu verlieren.

Sollte ich eine Nachfinanzierung mit einem Privatkredit kombinieren?

Nein, das ist riskant. Privatkredite haben oft noch höhere Zinsen als Bank-Nachfinanzierungen - besonders wenn du keine gute Bonität hast. Außerdem erhöhen sie deine Gesamtverschuldung weiter. Banken prüfen bei jeder neuen Finanzierung deine gesamte Schuldenlast. Wenn du schon eine Nachfinanzierung hast und dann noch einen Privatkredit aufnimmst, wird es für dich noch schwerer, zukünftige Kredite zu bekommen - etwa für eine neue Heizung, ein Auto oder die Altersvorsorge. Die bessere Lösung: Reduziere deine Ausgaben, verschiebe nicht notwendige Umbauten, oder verkaufe etwas - aber vermeide neue Schulden, wenn du schon eine hast.

Also ich find’s krass, wie viele Leute einfach denken, Baukosten bleiben stabil. Als ob der Markt nicht seit 2020 wie ein Achterbahnfahrzeug durch die Decke saust. Ich hab selbst 2022 angefangen und war total naiv – jetzt zahle ich 6,8 % für die Nachfinanzierung. Geile Zeit, oder? 😅

Ich hab 5 % Reserve eingeplant – und trotzdem musste ich nachfinanzieren. Die Bank hat mir dann 7,2 % gegeben. Ich hab fast geweint. Aber wenigstens hab ich jetzt ein Dach überm Kopf. 🙏

Na klar, 30 % Kostensteigerung – das ist doch nur, weil die Politik die Baustoffe aus China blockiert hat. Und jetzt kommt jeder mit seiner kleinen Nachfinanzierung und will, dass die Banken das auffangen. Geile Idee. Ich hab 2019 gebaut – da war alles günstig. Heute? Wer nicht mitdenkt, kriegt den Preis. 🤷♂️

Als Baufinanzierungsberaterin muss ich sagen: Die meisten Bauherren unterschätzen die versteckten Kosten. Grundbuchkosten, Notar, Bewertung – das addiert sich. Bei 25k Nachfinanzierung sind das leicht 800–1.200 € extra. Und das, obwohl du nur das Geld brauchst, das du schon mal für den Bau eingeplant hattest. Es ist kein Kredit – es ist ein finanzieller Schlag ins Gesicht.

Deutschland is voll verarscht! Die Banken nehmen dir das letzte Hemd ab und sagen noch danke. Ich hab 2021 gebaut – jetzt zahle ich 7,5 % für 20k Nachfinanzierung. Und die Regierung? Die schaut zu. #BaukostenKatastrophe

Ich hab drei Nächte nicht geschlafen, als ich die Rechnung von der Bank sah. 6,9 % Zinsen. 25.000 Euro. Ich dachte, ich bin in einer Krimiserie gelandet. Mein Mann hat gesagt: „Kauf dir doch eine neue Waschmaschine, das ist doch egal.“ Ich hab ihn aus dem Haus geschmissen. 🥲

Mein Tipp? Wenn du bauen willst, leg dir einen „Krise-Fond“ an – wie einen geheimen Superhelden-Schutzschild. 5 % von der Gesamtsumme. Und wenn du den nicht brauchst? Cool. Dann kaufst du dir eine Flasche Wein und feierst, dass du nicht im finanziellen Dschungel rumkletterst. 🍷💪

Die Banken spielen mit dir. Sie wissen genau, dass du am Ende keine Wahl hast. Deshalb geben sie dir 2,9 % für den Erst-Kredit – und dann 7 % für die Nachfinanzierung. Und wenn du meinst, du kannst bei einer anderen Bank besser abschneiden? Lass mich lachen. Die nehmen dir auch 6,5 % – und verlangen noch 1,2 % Grundbuchgebühren. Alles nur, um dich in der Schuldenspirale zu halten. 🧠

Ich hab’s gemacht. 25k Nachfinanzierung. 6,7 % Zinsen. Jetzt zahle ich 1.800 € im Monat. Ich hab ein Kind. Ich hab eine Frau. Ich hab ein Haus. Und ich hab keine Lust mehr. 🤕💔

Die ganze Nachfinanzierungs-Show ist ein Systemfehler. Die Banken haben die Preise vorhergesehen – und haben sich darauf eingestellt. Sie wissen, dass du nicht aufhören kannst, wenn du mal angefangen hast. Also locken sie dich mit niedrigen Zinsen – und dann holen sie dich mit der Nachfinanzierung ein. Das ist kein Markt – das ist eine Falle. Und die meisten Leute rennen hinein, weil sie denken, sie haben keine Wahl. Aber die Wahl haben sie. Sie müssen nur aufhören, sich selbst zu belügen.

Ich komme aus Norwegen – hier haben wir „Reserveoptionen“ als Standard. Du vereinbarst von Anfang an eine höhere Kreditsumme, zahlst Zinsen nur auf das, was du nutzt. Keine Überraschungen. Warum macht das in Deutschland keiner? Ist das ein kulturelles Problem? Oder nur faule Banken?

Es geht nicht nur um Zinsen. Es geht um das Gefühl, dass du deinen Traum verkaufst – nicht weil du willst, sondern weil du musst. Jede Nachfinanzierung ist ein kleiner Tod. Ein Stück Freiheit, das du abgibst. Und die Banken wissen das. Sie verkaufen dir nicht Geld. Sie verkaufen dir Angst. Und du kaufst es, weil du glaubst, du hast keine andere Wahl. Aber du hast sie. Du musst nur bereit sein, deinen Traum zu verkleinern.

Ich hab’s schon gewusst… die Banken… die Politik… die Architekten… die Bauunternehmer… alle sind schuld… und ich… ich bin nur die Dumme, die glaubt, sie könnte ein Haus bauen… 😭😭😭

Wenn du nachfinanzierst, bist du kein Bauherr mehr – du bist ein Schuldknecht. Und die Banken? Die sind die neuen Feudalherren. Sie haben die Immobilie, du hast die Rate. Und wenn du nicht zahlst? Dann bekommst du nicht mal mehr einen Brief – nur einen Vollstreckungsbescheid. Das ist kein Kapitalismus. Das ist Sklaverei mit Zinsen.

Die einfachste Lösung: Reserve einplanen. 5 %. Punkt. Keine Nachfinanzierung. Keine Zinsaufschläge. Keine Grundbuchgebühren. Es ist nicht kompliziert. Es ist nur unbequem. Und die meisten Menschen bevorzugen Unbequemlichkeit, solange sie nicht sofort sichtbar ist.

Ich hab eine Nachfinanzierung über 30.000 € gemacht – und danach habe ich einen Blog gestartet. Jetzt helfe ich anderen, das zu vermeiden. Weil es nicht darum geht, wie viel Geld du hast. Sondern darum, wie viel du vorher geplant hast. Und wenn du nicht planst – dann wirst du geplündert.